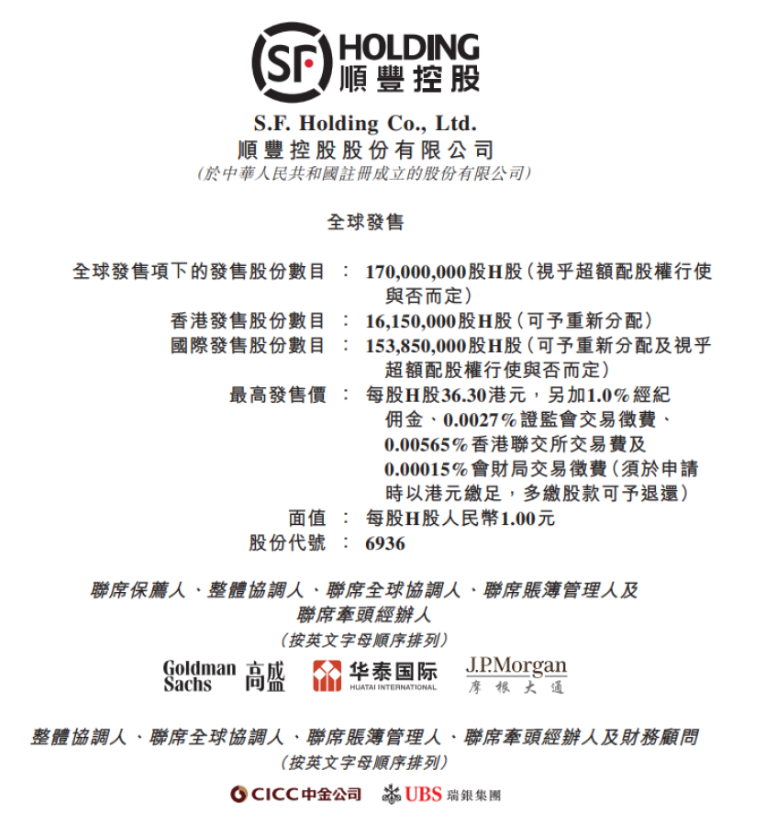

(网经社讯)11月19日,顺丰控股在港交所公告,拟通过香港IPO全球发售1.7亿股H股,发售价位于32.3-36.3港元区间,预期将于11月27日开始在联交所挂牌买卖。

公告显示,顺丰将于香港发售股份1615.00万股,国际发售股份1.54亿股,另有2550.00万股超额配股权。招股日期为11月19日至11月22日,每手买卖单位200股,入场费约为7333.22港元。全球发售预计募资总额为58.31亿港元,募资净额56.61亿港元,募资用途为用于加强公司的国际及跨境物流能力;提升及优化公司在中国的物流网络及服务;研发先进技术及数字化解决方案,升级公司的供应链和物流服务及实施ESG相关举措;营运资金及一般企业用途。

据网经社物流科技台(LT.100EC.CN)获悉,招股书显示,顺丰控股是一家综合物流服务提供商,为客户提供全面物流服务,包括快递、快运、冷运、同城实时配送、供应链解决方案及国际物流服务。顺丰控股业务模式有三个关键属性:直营模式、综合物流能力和独立第三方。

财务方面,顺丰控股2021年、2022年、2023年营收分别为2072亿元、2675亿元、2584亿元;毛利分别为257.78亿元、330亿元、326.3亿元;毛利率分别为12.4%、12.3%、12.6%。